¿Qué es Hegic? Todo lo que necesitas saber sobre HEGIC

El creciente interés en las finanzas descentralizadas (DeFi) ha llevado a un número cada vez mayor de plataformas de trading con opciones en cadena que eliminan intermediarios y mejoran la accesibilidad. Los mercados de opciones tradicionales dependen de intercambios centralizados, lo cual puede introducir riesgo de contraparte y requerir confianza en terceros. Las alternativas descentralizadas buscan ofrecer trading automatizado y sin permisos, con precios transparentes y liquidación en redes blockchain. Estos protocolos varían en diseño, mecanismos de liquidez y experiencia de usuario, dando forma a una industria competitiva. Hegic es una de esas plataformas que proporciona trading de opciones basado en contratos inteligentes y no custodios, permitiendo a los usuarios comprar y vender opciones directamente en cadena.

¿Qué es Hegic (HEGIC)?

Hegic fue fundado por el desarrollador de DeFi pseudónimo Molly Wintermute, quien se activó el 28 de enero de 2020, compartiendo ideas y actualizaciones sobre el trading de derivados descentralizados. La plataforma se lanzó oficialmente el 23 de abril de 2020, como un protocolo de trading de opciones de igual a igual diseñado para simplificar el trading de opciones en cadena. Sin embargo, poco después de su lanzamiento, un error crítico en el contrato inteligente provocó que $48,000 en fondos de usuarios quedaran permanentemente bloqueados. A pesar del contratiempo, Molly Wintermute había construido una comunidad sólida, y con el apoyo de los primeros contribuyentes, se desplegó un nuevo contrato inteligente en mayo de 2020, reembolsando completamente a los usuarios afectados.

Para junio de 2020, Hegic se sometió a una auditoría de seguridad realizada por PeckShield, mejorando su fiabilidad. A medida que aumentaba la actividad comercial, la plataforma continuó introduciendo nuevas funciones y, para finales de año, su valor total bloqueado (TVL) superó los $80 millones, con un récord de volumen diario de operaciones de $8.2 millones en noviembre de 2020. En los años siguientes, Hegic amplió sus ofertas y perfeccionó su infraestructura de contratos inteligentes, sirviendo de manera constante a los operadores de opciones desde febrero de 2020. El protocolo ha facilitado más de $1.5 mil millones en volumen total de operaciones de opciones y ejecutado más de 20,000 contratos de opciones.

Actualmente, Hegic opera en Arbitrum, una solución de escalado de capa 2 para Ethereum, que ofrece una experiencia comercial más eficiente y rentable. Si bien sus contratos inteligentes han sido auditados, el equipo enfatiza que ningún protocolo es completamente seguro, alentando a los usuarios a realizar su propia investigación. Hegic tiene como objetivo seguir siendo un actor clave en el mercado de opciones descentralizadas, atrayendo continuamente a traders que buscan una alternativa a los instrumentos financieros tradicionales.

¿Cómo funciona Hegic? Protocolo y trading de opciones

Hegic opera como un protocolo descentralizado de trading de opciones que elimina la necesidad de creadores de mercado tradicionales mediante el aprovechamiento de un sistema automatizado de pool de liquidez. A diferencia de los exchanges centralizados que dependen de intermediarios, Hegic permite a los usuarios participar en el trading de opciones directamente a través de contratos inteligentes, garantizando transparencia y seguridad. El protocolo gira en torno a dos participantes principales: los Escritores, que son proveedores de liquidez, y los Tenedores, que compran contratos de cobertura. Los proveedores de liquidez depositan DAI en un Pool de Liquidez, bloqueando sus fondos por un período específico a cambio de writeDAI, un token que representa su participación en el pool. El pool de liquidez actúa como contraparte en todas las operaciones de opciones, financiando contratos de cobertura sin depender de una entidad centralizada.

Los contratos de cobertura en Hegic funcionan como Contratos de Cobertura Put, que permiten a los titulares vender un activo a un precio de ejercicio predefinido, o Contratos de Cobertura Call, otorgándoles el derecho a comprar a un precio fijo durante el período del contrato. Cuando un titular inicia un contrato de cobertura, especifica parámetros clave como su dirección de Ethereum, monto del contrato, precio del activo, precio de ejercicio, duración, tasa y marca de tiempo de finalización. El titular paga un premio, que representa el costo de mantener la posición, y una tarifa de liquidación, que cubre los costos de ejecución. La liquidez se bloquea durante la duración del contrato. Si, en algún momento durante este período, el precio de mercado está por debajo del precio de ejercicio para un contrato put (o por encima para un contrato call), el titular puede liberar la liquidez del contrato de cobertura enviando el activo al protocolo y recibiendo stablecoins equivalentes a su valor de mercado.

Fuente: whitepaper de HEGIC

El monto total de fondos disponibles para mantener y ejecutar contratos de cobertura se conoce como Tamaño del Fondo, y el precio de ejercicio al que el titular puede ejecutar el contrato determina el Valor Intrínseco de la opción. El Valor Temporal se deriva de la diferencia entre la prima pagada por el contrato de cobertura y su valor intrínseco. Esta estructura asegura que los proveedores de liquidez (escritores) se beneficien de las primas pagadas por los titulares, mientras que los titulares pueden cubrir sus posiciones o especular sobre los precios de los activos sin riesgo de contraparte.

Además de beneficiar a los proveedores de liquidez, Hegic incorpora un mecanismo de incentivos para los titulares de tokens HEGIC. Una parte de las tarifas de liquidación se asigna a los titulares de tokens HEGIC, recompensándolos por su participación en el ecosistema. El protocolo opera en Ethereum y Arbitrum, ofreciendo costos más bajos y una mayor eficiencia en comparación con alternativas basadas únicamente en Ethereum.

Comercio de Opciones

Hegic proporciona una variedad de instrumentos de negociación de opciones y estrategias estructuradas para los traders que buscan cubrir el riesgo o especular sobre los movimientos de precios de los activos. Estos instrumentos se categorizan en función de las expectativas del mercado: opciones alcistas para precios al alza, opciones bajistas para precios a la baja, opciones de alta volatilidad para mercados inciertos y opciones de baja volatilidad para condiciones estables. Además, Hegic integra estrategias de un solo clic, simplificando la negociación de opciones complejas al agrupar múltiples contratos en una sola operación. A continuación se muestra una lista completa de lo que ofrece Hegic:

Opciones alcistas (Para traders que esperan aumentos de precio)

Fuente: hegic.co/app

- Opción de compra: otorga el derecho de comprar ETH o BTC a un precio fijo durante un período específico.

- Correa (Estrategia Clásica) - Una estrategia basada en la volatilidad que consiste en dos opciones de compra y una opción de venta con el mismo precio de ejercicio y vencimiento. Es rentable si el precio sube significativamente y aún ofrece ganancias razonables si cae.

- Bull Call Spread (Estrategia clásica) - Una alternativa de menor costo para comprar una sola opción de compra. Involucra la compra de una opción de compra en el dinero (ATM) mientras se vende simultáneamente una opción de compra fuera del dinero (OTM) con un precio de ejercicio más alto.

- Bull Put Spread (Estrategia de Inversión) - Una estrategia en la que un operador vende una put ATM y compra una put OTM con un precio de ejercicio más bajo. Genera beneficios inmediatos y se beneficia cuando los precios suben o se mantienen estables.

Opciones bajistas (Para traders que esperan disminuciones de precios)

Fuente: hegic.co/app

- Opción de venta: otorga el derecho de vender ETH o BTC a un precio fijo durante un período específico.

- Strip (Estrategia Clásica) – Una estrategia basada en la volatilidad similar al Strap, pero ponderada más hacia las caídas de precios, que consiste en dos opciones de venta y una opción de compra.

- Bear Put Spread (Estrategia Clásica) - Involucra comprar una put ATM y vender una put OTM con un precio de ejercicio más bajo, lo que lo convierte en una forma más rentable de apostar por las caídas de precios.

- Bear Call Spread (Estrategia de inversión) - Una estrategia que genera beneficios cuando los precios se mantienen estables o caen. Involucra vender una llamada ATM y comprar una llamada OTM con un precio de ejercicio más alto.

Opciones de alta volatilidad (para traders que esperan grandes fluctuaciones de precios en cualquier dirección)

Fuente: hegic.co/app

- Straddle: Una combinación de una llamada ATM y una opción de venta ATM con el mismo precio de ejercicio. Rentable cuando el precio del activo se mueve significativamente en cualquier dirección.

- Estrangular: Una versión más económica del Straddle, que consiste en una llamada OTM y una put OTM con diferentes precios de ejercicio. Beneficia si el precio sube o baja significativamente.

Opciones de Baja Volatilidad (Para traders que esperan movimientos de precios mínimos)

Fuente: hegic.co/app

- Mariposa larga (estrategia de inversión) - Ganancias si el precio del activo permanece cerca del precio de ejercicio. Implica vender una llamada ATM y un put ATM mientras se compra una llamada OTM y un put OTM.

- Cóndor largo (estrategia de inversión) - Beneficios si el precio del activo se mantiene dentro de un rango de precios específico del 10%, reduciendo el riesgo en comparación con la Mariposa. Implica vender una llamada y un put OTM mientras se compran contratos OTM más altos y más bajos.

Estrategias de un clic

- Estrategias de opciones preestructuradas que combinan múltiples contratos.

- Disponible para todas las condiciones del mercado: alcista, bajista, alta volatilidad y baja volatilidad.

- Las estrategias clásicas requieren ejercicio manual, mientras que las estrategias de inversión se liquidan automáticamente al vencimiento.

0DTE

Las opciones 0DTE (cero días para la expiración) de Hegic ofrecen a los traders una forma estructurada de participar en los movimientos del mercado a corto plazo. Estas opciones, que expiran el mismo día en que se abren, permiten una gestión de riesgos precisa y una posición estratégica sin exposición a largo plazo.

Al aprovechar la plataforma descentralizada de HEGIC, los traders pueden capitalizar las rápidas fluctuaciones de precios, con algunos logrando históricamente retornos significativos en una sola sesión de trading. La capacidad de entrar y salir de posiciones rápidamente hace que las opciones 0DTE sean una herramienta valiosa para traders activos que buscan flexibilidad en mercados volátiles.

Más allá del trading especulativo, las opciones 0DTE también pueden servir como un instrumento de cobertura efectivo, permitiendo a los usuarios mitigar el riesgo y optimizar las estrategias de cartera. Al igual que con cualquier instrumento de trading de alta frecuencia, gestionar la exposición y comprender las condiciones del mercado siguen siendo esenciales.

Para aquellos interesados en explorar la mecánica y el potencial de las opciones 0DTE, Hegic proporciona una experiencia comercial fluida con precios transparentes y ejecución descentralizada. Más información está disponible en los recursos oficiales de la plataforma.

Origen: Origen: hegic.co/app

Casos de uso de HEGIC

Al aprovechar los contratos inteligentes, Hegic proporciona una solución transparente y automatizada para gestionar la volatilidad de las criptomonedas con riesgos y recompensas predefinidos. A continuación se presentan tres casos de uso principales para Hegic:

- Cobertura contra la volatilidad del mercado: Los traders e inversores pueden utilizar opciones de venta para proteger sus tenencias contra caídas de precios. Por ejemplo, un titular de ETH preocupado por una posible caída puede comprar una opción de venta para fijar un precio de venta mínimo. Si ETH disminuye, el trader ejerce la opción, vendiendo al precio de ejercicio en lugar del precio de mercado más bajo, mitigando pérdidas.

- Especulando sobre movimientos de precios: Hegic permite a los operadores obtener ganancias de aumentos o disminuciones de precios anticipados sin tener que comprar o vender directamente el activo subyacente. Una opción de compra permite a los operadores obtener exposición a aumentos de precios, mientras que una opción de venta se beneficia de las caídas de precios. Dado que las pérdidas están limitadas al precio de la prima pagada, las opciones ofrecen una forma de especulación gestionada por el riesgo.

- Generando ingresos pasivos como proveedor de liquidez: Los usuarios pueden actuar como Escritores al proporcionar liquidez al Grupo de Liquidez de Hegic, ganando primas de los compradores de opciones. Dado que los proveedores de liquidez toman el lado opuesto del intercambio, obtienen ganancias cuando las opciones vencen sin valor. Además, el mecanismo automatizado de liquidación y distribución de tarifas de Hegic garantiza un mecanismo de ingresos automatizado y sin complicaciones.

Características principales de Hegic

Stake & Cover Pool (S&C)

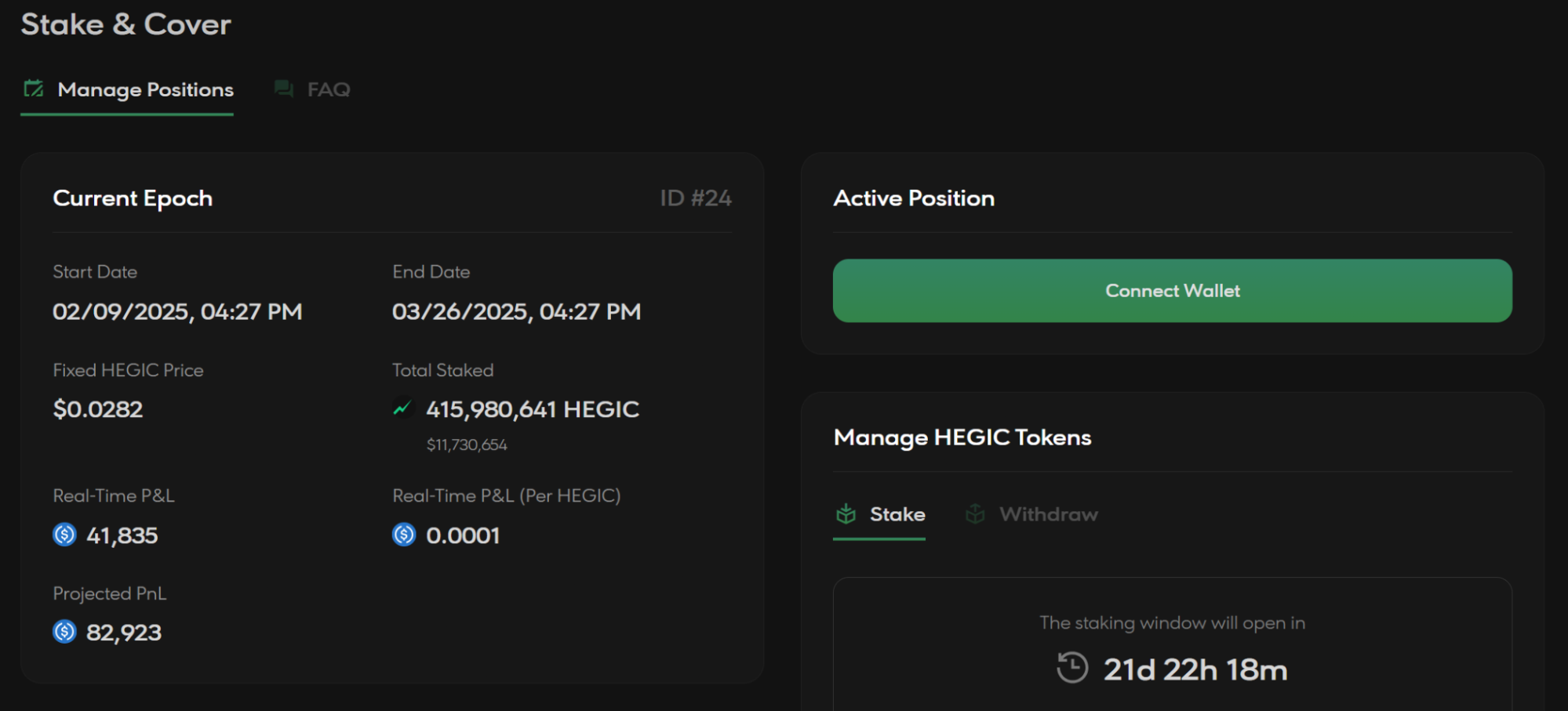

La Piscina de Participación y Cobertura (S&C) de Hegic es un mecanismo de liquidez avanzado introducido después de la actualización del protocolo Hegic Herge en octubre de 2022. A diferencia de los modelos tradicionales que separan a los proveedores de liquidez y a los participantes, S&C fusiona estos roles en una sola piscina de liquidez, asegurando una utilización eficiente del capital. Los participantes apuestan tokens HEGIC como garantía para vender opciones y estrategias. A cambio, reciben una parte de las primas netas de la negociación de opciones.

La distribución de ganancias y pérdidas (P&L) en el grupo S&C se lleva a cabo en épocas fijas, cada una con una duración de 45 días. Si una época termina con P&L positivas, las primas ganadas se distribuyen a los apostadores en USDC.e. Si una época resulta en pérdida neta, una cantidad proporcional de tokens HEGIC se convierte a USDC.e para cubrir el déficit. La tasa de conversión HEGIC/USDC.e se determina cinco días antes de cada nueva época para garantizar transparencia. Los apostadores pueden monitorear P&L en tiempo real y retirar sus tokens al final de una época.

Hegic implementa medidas de gestión de riesgos para evitar una exposición excesiva. Estas incluyen límites en las opciones alcistas/bajistas y de alta/baja volatilidad disponibles, asegurando una cartera equilibrada. Además, el Fondo de Desarrollo de Hegic (HDF) interviene para absorber los tokens HEGIC excedentes de los Epochs negativos, evitando fluctuaciones bruscas en el precio del mercado. Esta estructura permite a los stakers de HEGIC beneficiarse de altos rendimientos mientras se salvaguarda la salud financiera del protocolo.

Fuente: hegic.co/app

CALIENTE y HDF

El Tesoro Operativo de Hegic (HOT) juega un papel crucial en la garantía de las opciones activas, la recolección de primas de los traders y el manejo de liquidaciones intramensuales de opciones in-the-money (ITM). Asegura el funcionamiento fluido del protocolo, actuando como la principal fuente de liquidez para las operaciones activas. La liquidez inicial fue proporcionada por el Fondo de Desarrollo de Hegic (HDF), que fue responsable de probar y estabilizar la nueva versión del protocolo antes de abrirla al mercado más amplio.

Cada mes, HOT distribuye sus ganancias netas al Stake & Cover Pool, asegurando que los participantes se beneficien de las ganancias del protocolo. Si un Epoch incurre en pérdidas, HDF interviene comprando tokens HEGIC excedentes a un precio preestablecido, evitando presión a la baja sobre el precio de mercado. La cantidad de opciones que pueden venderse por Epoch depende de factores como las reservas de capital de HDF, el precio de HEGIC por Epoch y el total de tokens HEGIC apostados. Este control estructurado de liquidez asegura que Hegic opere eficientemente, incluso en condiciones de mercado volátiles.

Programa de referidos

El Programa de Referidos de Hegic, iniciado por el Fondo de Desarrollo de Hegic, tiene como objetivo atraer nuevos usuarios mientras recompensa a los participantes existentes por sus contribuciones al crecimiento del protocolo. El programa opera a través de enlaces de referencia, los cuales rastrean a los nuevos usuarios (referidos) que siguen un enlace y realizan operaciones dentro de los siete días. Una vez que un referido realiza una compra que califica, el referente gana el 2.5% de la prima que paga el referido.

Todas las recompensas se acumulan en tiempo real y se distribuyen cada 30 días en ARB (token de Arbitrum), con tasas de cambio obtenidas de Coingecko. Sin embargo, todas las compras deben realizarse utilizando el mismo navegador en el que se hizo clic en el enlace de referencia, asegurando un seguimiento adecuado. El Fondo de Desarrollo de Hegic se reserva el derecho de modificar los términos de referencia, pero los usuarios siempre recibirán un aviso previo antes de que los cambios entren en vigor.

Fuente: hegic.co/app

Piscinas de liquidez

Las Pools de Liquidez de Hegic permiten a los usuarios depositar DAI, USDC, USDT u otras stablecoins, que luego se convierten en tokens writeASSET (como writeDAI). Estos tokens representan la participación de un proveedor en la pool de liquidez de Hegic y se utilizan para garantizar contratos de cobertura. Los proveedores de liquidez (LP) obtienen primas de escritura de los compradores de opciones, generando un ingreso pasivo constante.

Los premios se distribuyen solo a LP activos en el momento de las nuevas activaciones de contrato. Además, las piscinas de Hegic utilizan CHAI, un token ERC-20 que genera intereses y que automáticamente obtiene rendimiento en DAI, asegurando ingresos pasivos adicionales para los proveedores de liquidez. Este mecanismo de doble ingreso mejora el potencial de ganancias de los proveedores de liquidez de Hegic.

Sin embargo, es importante tener en cuenta que los rendimientos en la escritura de contratos de cobertura dependen de la volatilidad del mercado. A diferencia de los protocolos tradicionales de préstamos en cadena con rendimientos estables, los rendimientos de la escritura de opciones pueden fluctuar, con ganancias y riesgos potencialmente mayores. El modelo de pool de liquidez de Hegic equilibra estos riesgos al permitir ganancias automatizadas a través de la asignación de liquidez y el comercio de opciones controlado por riesgo.

¿Qué es la moneda HEGIC?

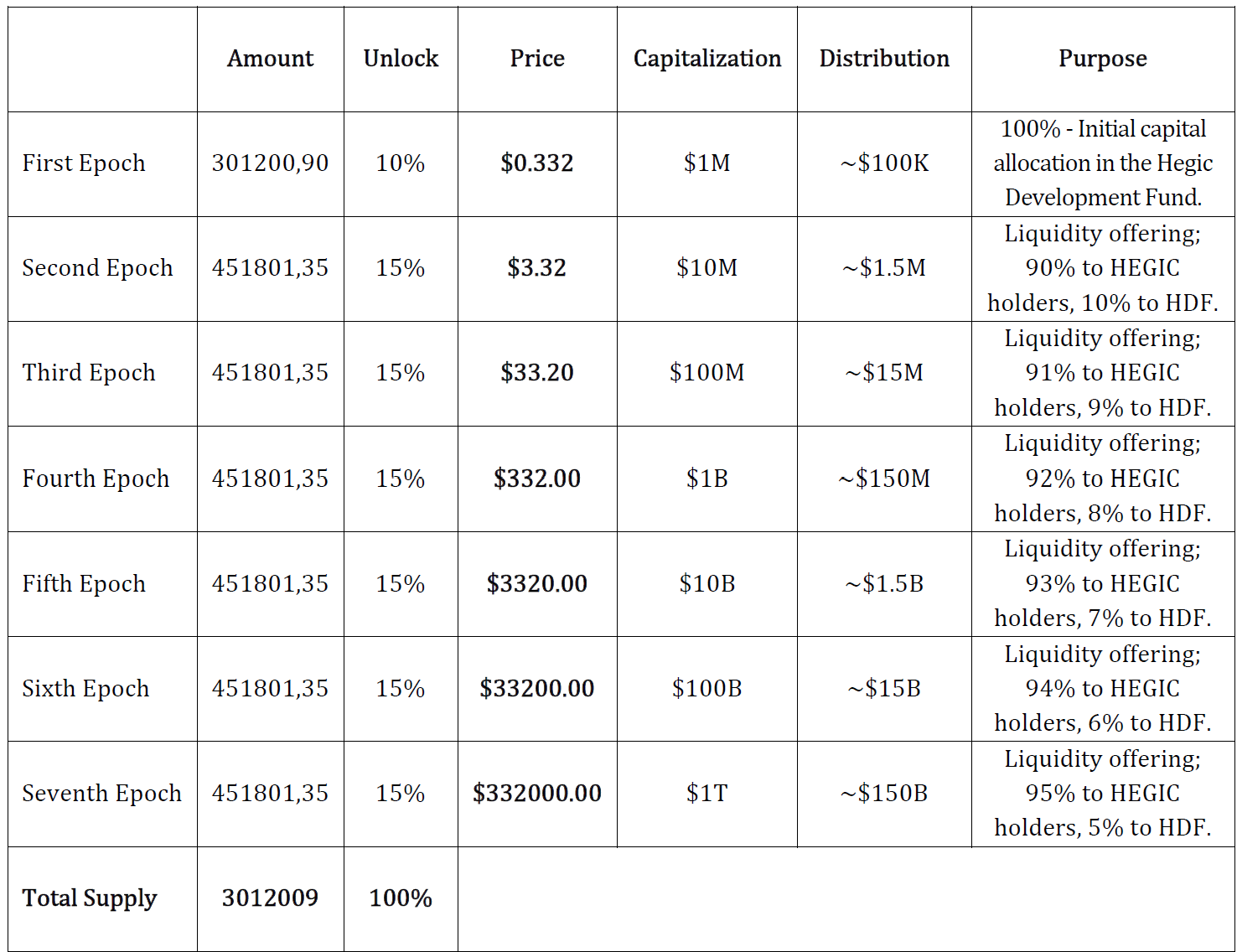

HEGIC es el token nativo de Hegic, utilizado para staking, gobernanza y provisión de liquidez. Su oferta máxima está limitada a 3.01 mil millones de unidades, de las cuales 703.72 millones ya están en circulación (marzo de 2025).

HEGIC es un token ERC-20 que desempeña un papel central en el protocolo Hegic, sirviendo funciones en el staking, la provisión de liquidez, la gobernanza y la distribución de tarifas. Es la columna vertebral de las pools Stake & Cover (S&C), donde los usuarios apuestan tokens HEGIC para colateralizar opciones, ganar primas y participar en la distribución de beneficios y pérdidas netas (P&L). Cada Época (ciclo de 45 días) termina en ganancia o pérdida, determinando el rendimiento porcentual anual (APR) para los apostadores. Dado que el P&L se liquida en USDC.e, el valor de HEGIC puede analizarse en función del rendimiento histórico del APR, lo que permite a los inversores estimar ganancias futuras.

El Fondo de Desarrollo de Hegic (HDF) ayuda a regular la liquidez de HEGIC mediante la compra de tokens excedentes durante los Epochs negativos para estabilizar su precio de mercado. A diferencia de muchos tokens de gobernanza de DeFi, los titulares de HEGIC acceden directamente a las ganancias del protocolo a través del staking, lo que vincula su valoración al crecimiento fundamental. Las opciones comerciadas, la adopción de usuarios aumentada y la expansión del protocolo impactan directamente en el precio de HEGIC y en las recompensas de staking. A medida que el mercado determina la relación riesgo/recompensa deseada, la valoración de HEGIC se ve influenciada por su múltiplo de ganancias (relación P/E), similar a los activos financieros tradicionales.

HEGIC también ofrece beneficios de utilidad. Los titulares reciben tarifas de contrato de cobertura con descuento, siempre que su saldo de HEGIC coincida o supere el precio de ejercicio del contrato. Los escritores se benefician de desbloqueos de liquidez prioritarios, lo que les permite retirar fondos al instante cuando la liquidez del pool es insuficiente. Además, HEGIC funciona en la gobernanza, lo que permite a los titulares votar sobre las tarifas de contrato, tarifas, soporte de activos y actualizaciones de protocolo a través de las Propuestas de Mejora de Hegic (HIPs). Con un suministro fijo de 3 mil millones de tokens, de los cuales dos tercios fueron quemados en 2022, HEGIC sigue siendo fundamental para la sostenibilidad y el crecimiento a largo plazo de Hegic.

Fuente: whitepaper de HEGIC

¿Es HEGIC una Buena Inversión?

HEGIC tiene una sólida propuesta de valor, ya que vincula directamente la propiedad del token con las ganancias del protocolo, lo que permite a los apostadores obtener primas por el comercio de opciones y participar en la distribución de beneficios. Esto lo convierte en un token más impulsado fundamentalmente que muchos tokens DeFi especulativos. Sin embargo, su rentabilidad depende del volumen de operaciones y de las condiciones del mercado; si la demanda de comercio de opciones disminuye o más opciones vencen in-the-money, los apostadores de HEGIC podrían enfrentar pérdidas. Además, los riesgos de liquidez y el impacto de los Epochs negativos en el precio del token pueden afectar la sostenibilidad a largo plazo y la confianza de los inversores.

¿Cómo ser dueño de HEGIC?

Para poseer HEGIC, puedes utilizar los servicios de un intercambio de criptomonedas centralizado. Comienza por creando una cuenta en Gate.io, y obténlo verificado y financiado. Entonces estás listo para seguir los pasos para comprar HEGIC.

Noticias sobre HEGIC

Como se anunció el 14 de febrero de 2025, en la cuenta oficial X, Hegic ha añadido $100,000 en liquidez a los LPs de Sharwa, permitiendo a los traders comprar opciones con margen de cartera. Esta actualización mejora la eficiencia de capital, brindando beneficios de margen similares a los de un CEX a DeFi, al mismo tiempo que mantiene la descentralización y la seguridad. Con las Opciones de Hegic y la Cuenta de Margen de Sharwa, los traders obtienen acceso a opciones de estilo americano con una liquidez profunda y pagos garantizados, todo evitando los riesgos de liquidación. Las posiciones adecuadamente cubiertas permanecen protegidas, lo que hace que el trading de opciones descentralizadas sea más eficiente y accesible que nunca.

Tome medidas sobre HEGIC

Check out precio de HEGIC hoy, y comience a operar con sus pares de divisas favoritos.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Cómo apostar ETH?

¿Qué es Solana?

Todo lo que necesitas saber sobre Blockchain