Coinbase 月度展望:如何定义加密熊市?

宏观逆风与市场情绪恶化令加密市场陷入“熊市边缘”,BTC 与 COIN50 指数双双跌破 200 日均线,VC 融资乏力,市值蒸发 40%。本报告剖析关键周期指标,判断是否步入新一轮加密寒冬,并提供战术应对建议。转发原文标题《月度展望:如何定义加密熊市?》

BTC 与 COIN50 指数近期双双跌破各自的 200 日均线,释放出潜在加密熊市的信号。

关键要点

- BTC 外的整体加密市场市值自 2024 年 12 月峰值 $1.6 万亿美元大幅下跌 41%,截至 4 月中旬降至 $9500 亿,VC 融资较 2021-22 年峰值下降 50-60%;

- 鉴于当前形势,我们认为应采取防御性风险策略,尽管我们预计加密价格或将在 2025 年第二季度中后期筑底,为第三季度的回暖创造条件。

摘要

多重信号交汇,或预示新一轮“加密寒冬”的开启。全球贸易关税升级与情绪急剧恶化成为主因。当前除 BTC 外的加密市场总市值降至 $9500 亿,较 2024 年 12 月的高点 $1.6 万亿美元下跌 41%,较去年同期低 17%。从历史角度看,目前市值甚至低于 2021 年 8 月至 2022 年 4 月的绝大多数时间段。

与此同时,尽管 2025 年第一季度 VC 融资较上一季度有所回暖,但仍比 2021-22 年周期峰值水平低 50-60%。这极大限制了新资本的进入,尤其是在山寨币领域。上述结构性压力来自宏观环境的不确定性——传统风险资产受财政紧缩与关税政策持续压制,导致投资决策陷入停滞。在股市受挫之际,即便加密行业享有监管层面的利好风,也难掩其恢复之路的艰难。

种种因素交织,描绘出数字资产领域一个艰难的周期前景,短期内(或未来 4-6 周)仍需保持谨慎。不过,我们认为投资者应采取战术性应对策略,一旦情绪完成重置,反弹可能迅速出现,我们仍对 2025 年下半年保持建设性预期。

牛市与熊市的定义

传统股市定义牛熊市的一个常见标准是自近期高点或低点起的 20% 涨跌幅。然而,该标准略显武断,且在波动性极高的加密市场中适用性较差。比特币等加密货币常在短期内出现 20% 的波动,这并不一定意味着市场结构真正发生了转变。例如历史数据显示,比特币在一周内下跌 20%,仍有可能处于长期上涨趋势中,反之亦然。

此外,加密市场是全天候交易,因此在传统市场闭市时(如夜间和周末)往往充当全球风险情绪的替代指标,从而放大其对外部事件的价格反应。例如,在美联储激进加息周期中(2022 年 1 月至 11 月),标普 500 下跌 22%,而比特币价格自 2021 年 11 月起下跌幅度达 76%,跌幅是股市的近 3.5 倍。

矛盾中的真相

关于股市“20%牛熊分界线”的首要观察是:这一标准从未获得统一认可,更像是一种经验法则。正如美国最高法院大法官波特·斯图尔特谈及“淫秽”时所言:“我说不清,但我看到就知道了。” 市场趋势的识别往往也依赖于直觉与经验,而非僵化公式。

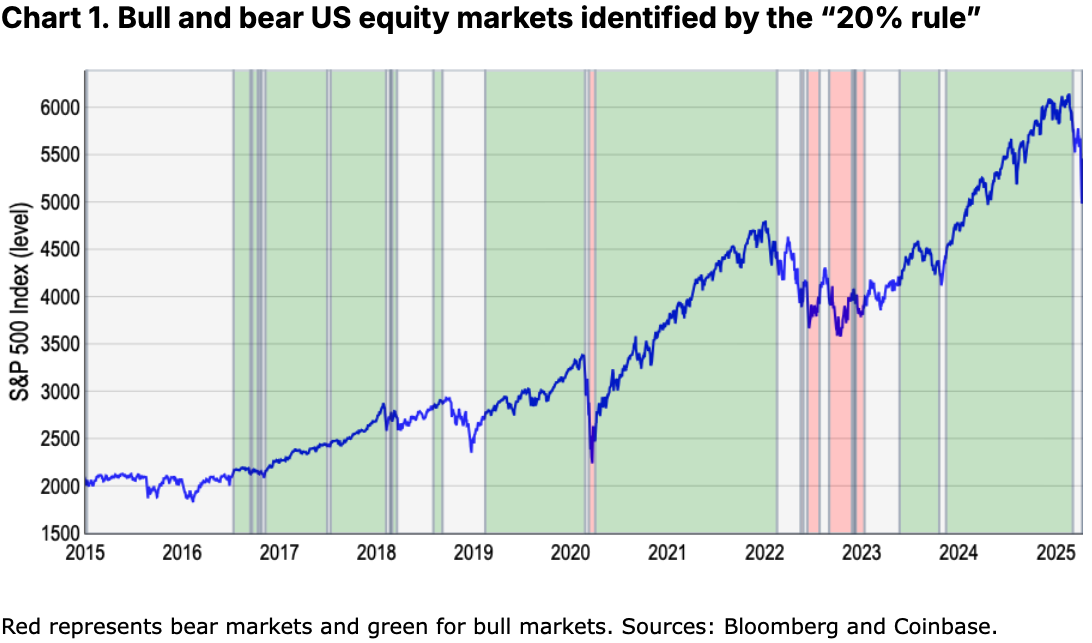

尽管如此,为了形式化衡量标准,我们分析了标普 500 在滚动一年内的高低点收盘价,判断主要反转时机。过去十年,该指标表明美股经历了约四次牛市和两次熊市——不包括 3 月末至 4 月初的最新回调(我们的模型近日也开始发出熊市信号)。见图表 1。

然而,该标准忽略了至少两次 10-20% 的重要回撤,例如 2015 年末(中国股市波动)与 2018 年(全球贸易不确定性激增)引发的波动性飙升。见图表 2。

我们过去已经看到,尽管跌幅未达到传统的20%门槛,但由情绪驱动的市场下跌依然常常引发投资组合的防御性调整。换句话说,我们认为,熊市本质上代表着市场结构的“制度性转变”(regime shifts)——其特征是基本面恶化和流动性收缩——而不应仅仅依据百分比跌幅来定义。

此外,“20%规则”可能导致投资者掉以轻心,忽视一些重要的预警信号,比如市场深度缩小和防御型板块轮动,而这些在历史上常常出现在重大下跌之前。

替代性指标

因此,我们更倾向于寻找更能捕捉价格与投资者心理微妙互动的指标——适用于股票与加密资产。熊市本质上既是关于“回报”的周期,也体现了“情绪”的持续恶化,因为情绪才是投资者最不愿直面的长期下跌背后主因。这一概念的理解相当微妙——我们所寻求的“反转”未必都必须是长期趋势的持续表现。COVID-19 疫情就是短期剧烈下跌后迅速反弹的经典案例。当然,其短暂性在很大程度上是全球财政与货币政策迅速强力反应的结果——否则投资者或将面对更长期的回撤期。

因此,与其依赖经验法则,我们更倾向于关注以下指标:

- 风险调整后的表现(按标准差衡量);

- 200 日移动平均线(200d MA)。

例如,从2021年11月到2022年11月,比特币相对于其前365天的平均表现下跌了1.4个标准差(z-score),而同期股票市场的标准差下跌为1.3。这说明,从风险调整后的角度来看,比特币76%的跌幅与标普500指数22%的跌幅在波动率调整后具有可比性。

由于该指标自然考虑了加密市场更高的波动性,因此z-score非常适合用于加密资产的走势分析,但它也有一定局限性:不仅计算相对复杂,而且在市场较为平稳时发出的信号较少,且对趋势变化的反应也相对滞后。例如,我们的模型表明,最近一轮牛市周期在今年2月底结束,但之后的市场活动均被归类为“中性”,这凸显了该方法在快速变化的市场中可能存在滞后性。

相比之下,我们认为200日移动平均线提供了一个更简洁、更可靠的方式来识别持续性的市场趋势。由于它至少需要200天的数据来计算,因此可以有效过滤短期噪音,并随着价格变化进行动态调整,从而呈现出更清晰的动量趋势图景。其判断逻辑也非常直观:

- 若价格持续高于200日均线,并伴随上涨动量,则为牛市;

- 若价格持续低于200日均线,并伴随下跌动量,则为熊市。

在我们看来,这一方法不仅与“20%规则”与z-score模型给出的趋势信号基本一致,而且在快速变化的市场环境中能提供更具操作性的洞察。例如,200DMA模型不仅捕捉到了新冠疫情(2020年初)和美联储加息周期(2022-23年)期间的市场回调,也有效识别了2018-19年加密寒冬和2021年中期因中国禁止加密挖矿所引发的市场下跌。此外,我们发现,该指标还能较好地对应不同时期投资者情绪的大幅波动(参见图表5与图表6)。

加密寒冬?

那么,我们现在是否正处于加密熊市?截至目前,我们主要分析焦点集中在比特币上,因为其历史数据可供与传统市场如美股进行对比。然而,尽管比特币通常被视为加密市场表现的代表,但随着该资产类别扩展至 memecoin、DeFi、DePIN、AI Agent 等新领域,其作为市场基准的作用日益弱化。

例如,基于比特币的 200DMA 模型显示,该币近期的剧烈下跌符合从 3 月下旬开始的新一轮熊市周期。但若将相同模型应用于 COIN50 指数(包含市值前 50 的代币),则显示该资产类别自 2 月底以来已明确处于熊市区间。这也与整体加密市值(不含 BTC)自 2024 年 12 月高点下跌 41%,而比特币仅下跌不到 20% 的差异一致,突显 altcoin 在风险曲线末端的高波动性与风险溢价。

总结

随着比特币“价值存储”角色日益强化,我们认为未来需要以更整体的视角评估加密市场的周期特征,尤其是在其领域不断多样化的背景下。尽管如此,BTC 与 COIN50 指数双双跌破 200 日均线,已发出整体市场长期走弱的信号。这与整体市值缩水与 VC 融资萎缩一脉相承,或预示加密寒冬的来临。

因此,我们认为目前应采取防御性风险策略,尽管我们仍相信加密市场价格可能在 2025 年二季度中后期企稳,从而为三季度回暖提供基础。现阶段,宏观环境带来的挑战需投资者保持更高警觉。

声明:

本文转载自 [Coinbase],原文标题《月度展望:如何定义加密熊市?》,所有版权均属于原作者 [David Duong, CFA - Global Head of Research]。若对本次转载有异议,请联系 Gate Learn 团队,他们将及时处理。

免责声明:本文所表达的观点和意见仅代表作者个人观点,不构成任何投资建议。

本文的其他语言翻译由 Gate Learn 团队完成。除非另有说明,否则禁止复制、分发或抄袭翻译文章。

相关文章

如何质押 ETH?

什么是比特币?